こんにちは!

まりです(^^)

今日は、

「経済の基本的なしくみを理解して

相場はどのようにして動いているのか

把握しよう!!」

というテーマでお話ししていきます。

あなたはこのような疑問を持って

FX /EA投資をしていないですか?

◉なぜアメリカの指標で大きく動くの?

◉金利って何?

◉利上げとか利下げって何?

◉FOMCって実はなんなの?

・・・・というか、

そもそもFXって何?笑

という、

今更聞けない基礎知識について

解説していきます。

少し長くなりますが、

FX/EA投資をするのであれば

絶対に理解しておいたほうがいい

基礎知識になります。

理解しているのとしていないのでは

トータルの損失額に大きな差が出る!

といっても過言ではありませんので

最後まで諦めずに読んでくださいね(^ ^)

YouTubeでの解説はこちら↓↓↓

https://youtu.be/CfvFpZPmYuI

FXの値動きは金利差の反映

では、まずFXの基礎知識として

なぜチャートが上がったり

下がったりするのかというと

これは、

相場を動かしている大口達

(機関投資家やファンドなど)が、

少しでもお金を増やすために

金利が安い通貨から、

金利が高い通貨に常に資金を移動し

両替を行なっている、という状態です。

もしあなたが、ドルを持っていたら

金利が高くつきます!

と言われたらドルを買いますよね?

大口も同じ様に

ドルを買って金利が高くつくなら

全く金利がつかない円を売って

ドルに両替をします。

なので、この時のドル円のチャートは

円安⤵️ドル高⤴️になるんですね。

この大口の両替(資金移動)が

FXの値動きの本質になっています。

つまり、FXは各国の金利差が

値動きに反映している、

ということです。

金利って何?

では、金利とは具体的に

何を意味するのでしょうか。

金利には、短期金利と長期金利の

2つに大きく分けることができます。

この2つは別物になるので、

今日は、短期金利に焦点を充てて

解説をしていきますね。

まず、FXをやっていると、

「利下げ」とか「利上げ」という

言葉をよく聞くと思います。

これは、各国の中央銀行が

今の経済状況を見て行う

金融政策のことです。

中央銀行とは、

日本であれば日銀(日本銀行)ですし、

アメリカはFRB。

欧州はECBがそれに当たります。

ざっくり言うと、

各国の中央銀行は

利下げや利上げをして

その国の経済を安定させるのがお仕事、

ということです。

では、各国の中央銀行は

どんな経済状況の時に「利下げ」をして、

どんな状況の時に「利上げ」をするのか、

基本的な経済サイクルを見ながら

理解を深めていきましょう!

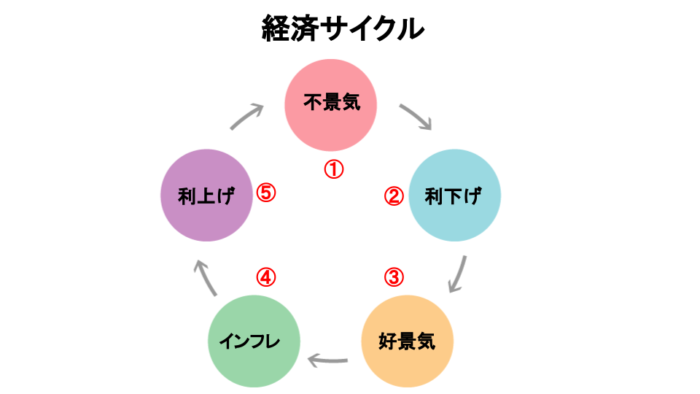

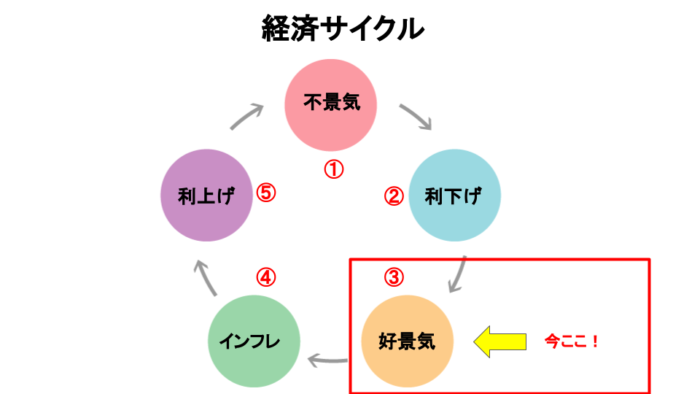

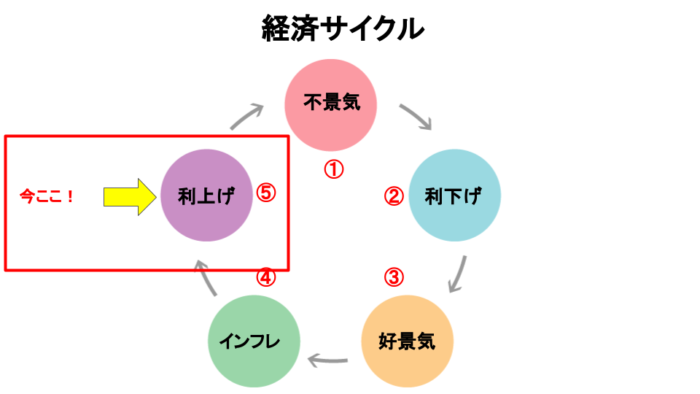

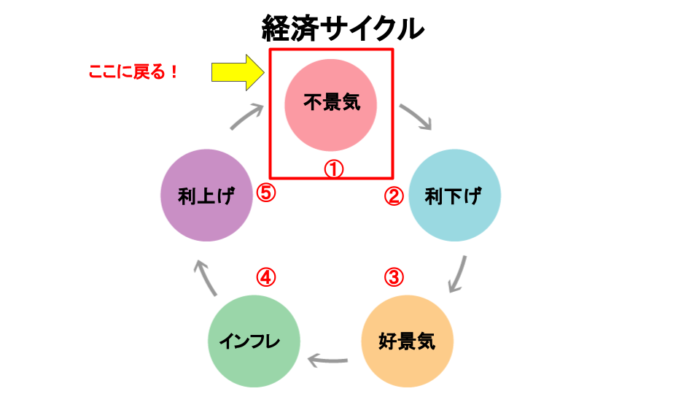

まず、基本的に経済は下記のような

サイクルを繰り返しています。

もし、今が①の不景気だとすると、

この不景気の状態から

景気を戻さなくては、

どんどん経済が悪化していってしまいます。

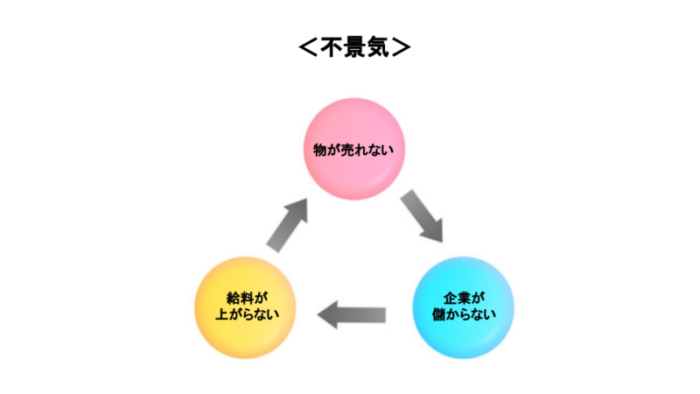

不景気ということは

私たち消費者が物を買わないので

物価の価格が下がりますよね。

物価の価格が下がれば、

企業の売上も下がるので、

給料やボーナスが少なくなります。

給料が少なくなるから、

さらに消費者は物を買わなくなり

物を買わなくなるから企業は儲からない・・・

という悪循環に陥ります。

このことを、

デフレスパイラルといいます。

なので、

このデフレスパイラルを脱却するために

各国の中央銀行は②の「利下げ」という

金融政策を実施するわけです。

この中央銀行が

利下げを指示するとどうなるかというと、

市場に流通するお金の量が増えます。

んん??

市場に流通するお金が増えるって

どういうこと??

と思いますよね^^;

これを簡単に理解するために

図を用いて説明していきますね!

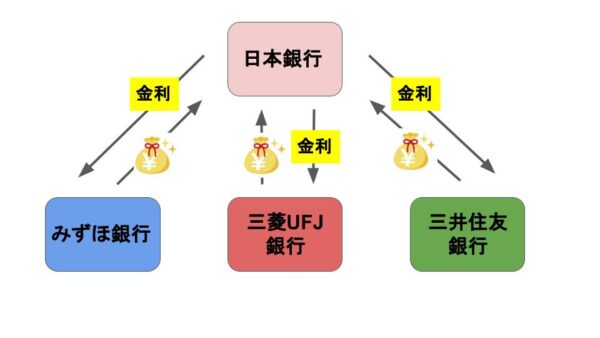

まず、私たちが普段使っている

みずほ、三菱UFJ、三井住友銀行などは

国民から預かったお金を

日本の中央銀行である日銀に

預けて運用しています。

そうすることで、日銀から

金利(利子)をもらえるので、

このもらった金利(利子)を、

さらに安全な投資先に預けて運用することで

銀行は儲けを出しています。

この時の金利のことを

短期金利と言います。

ですので、金利が高ければ

各銀行は日銀にお金を

預ければ預けるほど

もらえる金利が増えるので

不労所得的に儲かる、

ということです。

銀行さん、羨ましいですよね〜!!w

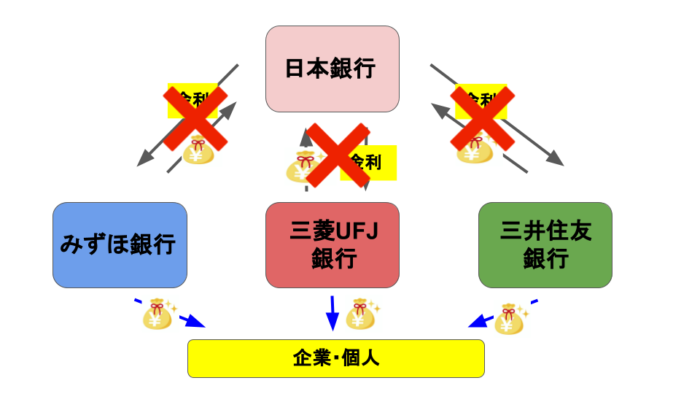

ですが、経済が不景気になってくると

日銀はこの金利を「下げる」という

政策を打ち出します。

これが、いわゆる「利下げ」です。

利下げをすると、銀行は

日銀からもらえる金利が少なくなるので

日銀に預けるお金を少なくして

今度は、

企業や私たち国民に貸し出す割合を

多くするという施策を取ります。

こうして、銀行は低金利でお金を借りやすい

状態にすることで

企業はお金を借りて(融資)

積極的に設備投資をしたり

人材採用や育成に

お金をかけることができるので

業績向上に力を入れることができます。

また、私たち国民も金利が低ければ

住宅を購入したり、車などの

高額な商品が買いやすくなるので

消費が増えます。

こうして、

お金がどんどん市場に出回る

(お金の量が増える)

ようになるんですね。

このように、企業や国民がお金を使うと

物やサービスがたくさん消費されるので、

企業の売上が上がります。

売上が上がるから

給料やボーナスが増え、

給料が増えるから物を買う。

人々が物を買うから企業が儲かる・・・

という好景気の③に変わるのです。

なので、経済が不景気になった時に

中央銀行が行う金融政策は、

「利下げ」が鉄則になります。

ですが、市場にお金が出回るようになり、

大量に物やサービスが買われていくと

今度は、物やサービスの値段が

どんどん上がっていきます。

例えば、コロナ禍だった時は、

多くの国民が旅行に行かなかったので

ビジネスホテルでも、高級ホテルでも

宿泊料金が異常な安さでしたが

コロナが落ち着いてきて

以前と同じように旅行に行くようになり

海外からも観光客が戻ってきた途端、

ホテルの価格が爆上がりしましたよね!!

つまり、供給より需給のほうが高ければ

物やサービスの価格は

どんどん高騰していってしまうのです。

これが④のインフレーションです。

好景気とインフレはセットなので

一見いい経済状況だと思いますが、

行き過ぎたインフレは

バブルを引き起こすので

今後は過熱し過ぎたインフレを

落ち着かせようとするのが

⑤の「利上げ」です。

利上げは、金利を高くすることなので

先ほどの利下げと逆の現象が起こります。

利上げをすると、

銀行は日銀に預けるお金の量を増やすので

市場に出回るお金の量が少なくなります。

また、高金利になれば、

企業はお金を借りづらくなり

私たち国民も住宅ローンを避けたり

大きな買い物を控えるようになります。

こうして、国民が物を買わなくなるので

企業は、物やサービスの価格を下げる。

そうすると、売上が下がるので

社員の給料やボーナスが下がります。

給料やボーナスが減るから、

物を買わない。

物を買わないから、企業の売上が上がらない・・・

という最初の不景気(デフレスパイラル)

に戻っていくのです。

経済はこの循環の繰り返しなんですね!

ここまで、理解できましたでしょうか?

理解できたら、あともう一息です!(^ ^)

ここからが非常に重要なことなので、

ページを閉じないで

最後まで読んでくださいね笑

FOMCって何??

では、ここであなたに質問です。

FOMCとは何か説明できますか??

EAを動かしていると

FOMCは絶対止めてくださいね!

というアナウンスを何度も聞いていると

思いますが、FOMCって実はなんなのか

しっかり理解できていますでしょうか。

これ、私も最初は全くわからず

そして知ろうともしていませんでした!笑

FOMCと雇用統計は大きく動くから

止めたほうがいい、ということしか

認識していなかったですね^^;

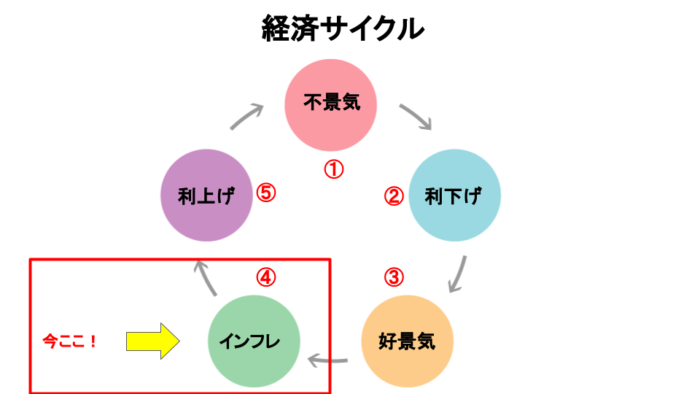

FOMCとは、アメリカの中央銀行(FRB)が

この利下げや利上げなどの金融政策を決める

会合のことです。

つまり、今アメリカの経済は、

①の不景気なのか③の好景気か、

または④のインフレのうち

どの状況にあるのか把握して

・利下げをするべきか

・利上げをするべきか

・または維持するのか

ということを決めているのです。

じゃあ、どうやって今の経済が

不景気なのか景気がいいのか

判断しているのか、というと

これが、いわゆる雇用統計やCPIなどの

経済指標なわけです。

これらの経済指標は、

前年度の同じ月や先月の数字と比べて

◉雇用者数は増えているのか(雇用統計)

◉どれだけ物価高になっているのか

(CPI /消費者物価指数)

◉企業は景気がいいと感じているのか

(ISM やPMI /企業のアンケート調査)

を、表しており、

数字が良ければ、利上げする。

数字が悪ければ、利下げする。

(↑わかりやすいようにざっくり言っています)

ということを決めているのです。

数字が良い、ということは

・雇用も増えている。

・物価が上がっている。

・景気が良いと感じている。

ということなので、

インフレ要因になります。

なので、⑤の「利上げ」が

支持される、ということですね。

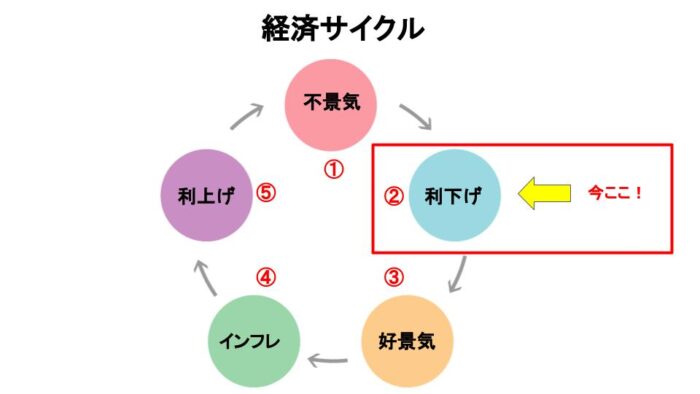

因みに、この状態が去年10月までの

アメリカ経済だったわけです。

コロナの影響により

急速にインフレが加熱してしまったので

通常は0.25%ずつ利上げしていきますが、

異常な0.75%利上げを4連続で行ったので

ドル高一辺倒の相場だった

というわけですね!

基本的に、

利上げをすれば通貨高になり、

利下げをすれば通貨安になるので

歴史的な利上げを繰り返していた

アメリカの米ドルは買われてドル高。

全く利上げをしなかった日本の円は

売られて続けて一時150円までの円安。

つまり、去年のドル円のチャートは

この2国間の金利差が

顕著に表れていたということです。

このように、

世界一の中央銀行であるFRBは

雇用統計やCPI、ISMなどの

経済指標の結果を見て

金利をコントロールするので

大口や投資家も指標の結果を見て

FRBは

利上げしてくだろう、とか

利下げするだろう、と予測して

ドルを買ったり売ったりするので

指標の時は大きく相場が動く、

ということになります。

なぜ指標で相場が大きく動くのか

だんだん理解できてきたでしょうか(^ ^)

世界中がアメリカに注目するワケ

とはいえ、

各国にも中央銀行はありますし

各国の経済指標も毎日あるけど

なぜアメリカの指標が

いつも大きく注目されるのでしょうか。

これは、アメリカの米ドルが

基軸通貨になっているからなんですね。

基軸通貨とは、

例えば、日本と中国が貿易をする時に

取引される通貨は

日本の円でもなく、中国の元でもなく

米ドルで取引がされるということです。

もちろん、全て米ドルで取引される

ということではないですが、

大半が米ドルで取引されています。

なぜ、米ドルが使われるかというと

例えば、ベトナムから冷凍エビを

輸入しようとした時、

ベトナムの通貨である「ドン」を

大量にもらっても、

日本の輸入企業は困るわけですよね^^;

国の情勢が悪く、通貨価値も低い

ドンを大量に受け取っても

銀行は換金に応じてくれないですし

高い手数料がかかってしまいます。

ですから、アメリカと関係ない国でも

貿易は米ドルで取引されることが多いので、

世界に流通している通貨の

約半分は米ドル、ということになります。

なので、

貿易を行う日本の実需企業にとっても

貿易を行うために円をドルに

両替しなければいけないので

日本とアメリカの金利差が反映される

ドル円の動向がとても重要ですし、

利ザヤを狙う大口の投資家や

私たち個人投資家にとっても

アメリカの経済指標と、

FRBの金融政策(FOMC)は

相場の動きに直結するので

毎回かなり注目している、

ということですね!

また、各国の金融政策発表の後は、

各国の中央銀行のトップが会見をします。

現時点(2023年3月)では、

日銀は黒田総裁。

FRBはパウエル議長。

欧州ECBはラガルド総裁。

この方達の発言が、

タカ派(利上げを支持)なのか、

ハト派(利下げを支持)なのかによっても

大きく相場が動くので、

ゴールドEAとユロドルEAを

稼働している方は

◉FOMC+パウエル議長の発言

◉ECB金融政策+ラガルド総裁の発言

は停止しておくのがいいですね。

指標の重要性を改めて理解する

いかがでしたか??

経済の仕組みから、

金利とFXの値動きの関係性が

少しは理解できましたでしょうか。

このような経済やお金の流れを

理解しておくと、

より一層、

重要経済指標は止めなきゃ!!

って意識が高まりませんか??笑

ただ単に、

「指標は止めないと危ないですよー!」

と言われて止めているのと、

なぜ止めないといけないのか

しっかり理解しているのとでは

意識が全然変わってきます。

意識が変わるということは

その後の行動が変わってくる

ということです。

行動とは、具体的に

・指標前に停止する

・必要な損切りを行う

・リスクがある時は運用しない

などをしっかり行うことです。

この経済指標の危なさを

理解していないと

前回も大丈夫だったし、

まあ、大丈夫だろう!

と、だんだんEA運用が雑になり

油断してロスカットになる・・・

というのはあるあるですよね^^;

私も、昔たくさん経験したので

とてもよくわかりますww

下記の記事にも書きましたが、

相場を動かしている大口は

ファンダメンタルズに順張りをします。

FX /EA初心者が陥る失敗【その5】指標のすぐ後にEAを稼働させないで!翌日までトレンドが出る仕組みを理解しよう!

お客様からの大事なお金を預かって

運用しているので、

基本逆張りはしません。

ですから、影響が強い指標で

予想値との乖離が激しかったり

サプライズな結果が出ると

大口は一気にドル買い(売り)に走るので

テクニカルで反発するラインさえも

簡単に飛び越えていき

逆張りナンピンマーチンEAでは

太刀打ちできなくなるのです。

そして、これはいつそうなるか

誰にもわからない、ということです。

だからこそ、

そのような動き(大きな経済指標の発表)

になりそうな時は、

私たち自身でEAをコントロール

する必要があるんですね。

テクニカルが効くレンジ相場は

EAに任せる。

テクニカルが効かないトレンド相場は

自分で停止する。

このようにして、

EAに任せて運用する時と、

EAに任せず停止しておく時。

というメリハリをつけて

運用することがとても大事です。

EAで勝ち続けるためには

「優秀なEA+運用方法」

この二つが揃っていなければ

ロスカットを繰り返す日々に

なってしまうので

もし、今あなたが優秀なEAを

見つけることばかり重要視していて、

運用方法については

全く考えていなかった、

ということであれば

今からでも

正しい運用方法と判断力を身につけて

無駄なロスカットを

断ち切っていきましょう(^ ^)!!

私が提供しているEAの受け取りと

正しい運用方法を知りたい方は

下記の公式LINEからご連絡ください♪

ーーーーーーーーーーーーーーーーーーーーー

※おまけ

今日の経済のしくみを理解できると

なぜ、日本が150円まで

円安になったのかが

より理解できると思います。

去年までの日本の話ですし、

これも長い記事なので

もし興味がある方は

読んでみてください笑

【悪い円安】はウソ!?止められない円安の背景と、今後必須となる投資戦略とは??

ーーーーーーーーーーーーーーーーーーーーー

それではまた!

まり